Tributação, NFCe, Imposto de Renda, PIS E COFINS

Medida Provisória Nº1171/2023 Tributação da renda auferida no exterior

A Medida Provisória nº 1.171/2023, dentre outras medidas, promoveu alterações sobre a tributação da renda auferida por pessoas físicas residentes no País, em aplicações financeiras, entidades controladas e “trusts” no exterior.

A pessoa física residente no País computará, a partir de 1º de janeiro de 2024, de forma separada dos demais rendimentos e dos ganhos de capital, na Declaração de Ajuste Anual – DAA, os rendimentos do capital aplicado no exterior, nas modalidades de aplicações financeiras, lucros e dividendos de entidades controladas e bens e direitos objeto de “trust”.

Os rendimentos ficarão sujeitos à incidência do IRPF, no ajuste anual, pelas seguintes alíquotas, não se aplicando nenhuma dedução da base de cálculo:

I – 0% (zero por cento) sobre a parcela anual dos rendimentos que não ultrapassar R$ 6.000,00 (seis mil reais);

II – 15% (quinze por cento) sobre a parcela anual dos rendimentos que exceder a R$ 6.000,00 (seis mil reais) e não ultrapassar R$ 50.000,00 (cinquenta mil reais);

III – 22,5% (vinte e dois inteiros e cinco décimos por cento) sobre a parcela anual dos rendimentos que ultrapassar R$ 50.000,00 (cinquenta mil reais).

As demais disposições relativas à tributação da renda auferida no exterior pode ser consultada na íntegra, clicando aqui.

Referido normativo foi publicado no Diário Oficial da União de 30 de abril de 2023, entrando em vigor na data de 01 de maio de 2023.

Instrução normativa RE Nº037/2023 Nota Fiscal de Consumidor Eletrônica – NFCe Pagamento Eletrônico- Prorrogação da vinculação da transferência eletrônica de fundos – T.E.F

Publicada no Diário Oficial do Estado do dia 16 de maio de 2023, a Instrução Normativa RE nº 037/2023, prorroga a entrada em vigor da vinculação da Nota Fiscal de Consumidor Eletrônica que documentar operação de venda, com os pagamentos recebidos por meio de cartões de débito, de crédito e de loja (“private label”), transferência de recursos, transações eletrônicas do Sistema de Pagamento Instantâneo e demais instrumentos de pagamento eletrônico.

Conforme o disposto na norma em comento, os estabelecimentos comerciais com atividade econômica enquadrada nos CNAEs 4711-3 e 4712-1 (supermercados, hipermercados e minimercados), cujo faturamento da empresa no ano de 2022 tenha sido superior a R$ 1.800.000,00, ficam obrigados à vinculação das vendas com pagamentos eletrônicos a partir de 1º de abril de 2023.

Aos demais contribuintes o prazo para entrada em vigor da referida obrigação será:

a) 01/07/23, para estabelecimentos cujo faturamento da empresa no ano de 2022 tenha sido superior a R$ 720.000,00;

b) 01/10/23, para estabelecimentos cujo faturamento da empresa no ano de 2022 tenha sido superior a R$ 360.000,00;

c) 01/01/24, para os demais estabelecimentos.

Para fins de determinação do faturamento, serão considerados:

a) a soma do faturamento de todos os estabelecimentos do contribuinte localizados no Estado;

b) para o contribuinte que iniciou suas atividades no ano de 2022, a proporcionalidade dos valores de faturamento ao número de meses ou fração de mês de atividades no ano.

A Instrução Normativa RE nº 037/2023, ora noticiada, pode ser acessada aqui.

Instrução normativa RFB Nº2141, de 22 de maio de 2023 Regulamentada a aplicação da nova tabela do imposto de renda e deduções – efeitos a partir de 1º de maio de 2023

A Instrução Normativa RFB nº 2.141, de 22 de maio de 2023, alterou dispositivos da Instrução Normativa RFB nº 1.500, de 29 de outubro de 2014, que dispõe sobre as normas gerais relativas ao Imposto sobre a Renda das Pessoas Físicas.

As alterações mais relevantes são o reconhecimento da isenção do Imposto de Renda sobre os valores relativos aos juros de mora devidos pelo atraso no pagamento de remuneração por exercício de emprego, cargo ou função; e relativa ao rendimento recebido a título de pensão alimentícia em face das normas de Direito de Família, decorrente de decisão judicial, inclusive a prestação de alimentos provisionais, de acordo homologado judicialmente ou de escritura pública, ambas reconhecidas por decisões do STF.

Foi, também, reconhecida a “não incidência” do imposto de renda na fonte até o valor equivalente a dois salários mínimos. Dessa forma, o contribuinte poderá optar pelo desconto do valor de R$ 528,00 (25% de R$ 2.112,00), se este for mais benéfico que as demais despesas passíveis de dedução (contribuição previdenciária oficial, contribuição previdenciária à entidade privada, dependentes, e pensão alimentícia).

Foi incluída a possibilidade das pessoas físicas deduzirem da base do Imposto de Renda devido, os valores despendidos no apoio direto a projetos previamente aprovados pelo Ministério do Meio Ambiente e Mudança do Clima, com o objetivo de incentivar as indústrias e as entidades dedicadas à reutilização, ao tratamento e à reciclagem de resíduos sólidos produzidos no território nacional, a partir do exercício de 2024, ano-calendário de 2023, e até o exercício de 2028, ano-calendário de 2027, direcionados a:

a) capacitação, formação e assessoria técnica, inclusive para a promoção de intercâmbios, nacionais e internacionais, para as áreas escolar, acadêmica, ou empresarial, associações comunitárias e organizações sociais que explicitem como seu objeto a promoção, o desenvolvimento, a execução ou o fomento de atividades de reciclagem ou de reuso de materiais;

b) incubação de microempresas, de pequenas empresas, de cooperativas e de empreendimentos sociais solidários que atuem em atividades de reciclagem;

c) pesquisas e estudos para subsidiar ações que envolvam a responsabilidade compartilhada pelo ciclo de vida dos produtos;

d) implantação e adaptação de infraestrutura física de microempresas, de pequenas empresas, de indústrias, de cooperativas e de associações de catadores de materiais reutilizáveis e recicláveis;

e) aquisição de equipamentos e de veículos para a coleta seletiva, a reutilização, o beneficiamento, o tratamento e a reciclagem de materiais pelas indústrias, pelas microempresas, pelas pequenas empresas, pelas cooperativas e pelas associações de catadores de materiais reutilizáveis e recicláveis;

f) organização de redes de comercialização e de cadeias produtivas, e apoio a essas redes, integradas por microempresas, pequenas empresas, cooperativas e associações de catadores de materiais reutilizáveis e recicláveis;

g) fortalecimento da participação dos catadores de materiais reutilizáveis e recicláveis nas cadeias de reciclagem; e

h) desenvolvimento de novas tecnologias para agregar valor ao trabalho de coleta de materiais reutilizáveis e recicláveis.

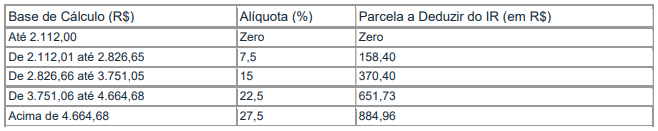

A nova tabela mensal do Imposto de Renda que passa a vigorar a partir do mês de maio do ano-calendário de 2023:

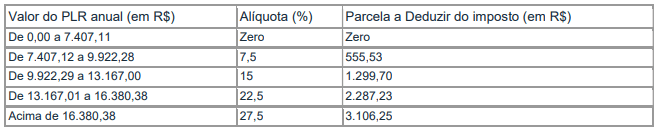

A nova tabela de incidência para fins de pagamento de Participação dos empregados nos Lucros e Resultados das empresas, que passa a vigorar a partir do mês de maio do ano-calendário de 2023:

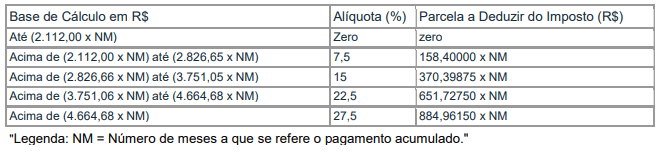

A nova tabela de Composição Consolidada para fins incidência do Imposto de Renda que passa a vigorar a partir do mês de maio do ano-calendário de 2023

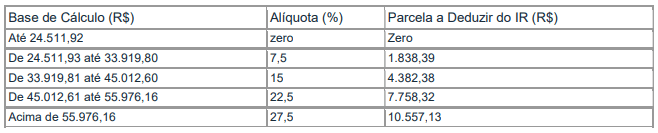

A nova tabela anual do Imposto de Renda que passa a vigorar a partir do exercício de 2024, ano-calendário de 2023:

O normativo ora comentado foi publicado no Diário Oficial da União de 24 de maio de 2023, quando entrou em vigor.

Lei Nº14592/2023 conversão da medida Provisória Nº1159/2023 Alteradas as bases de cálculos das contribuições para o PIS e para a COFINS

Foi publicada no Diário Oficial da União do dia 02 de junho de 2023, a Lei nº 14.592/2023, convertendo em lei a Medida Provisória nº 1.159/2023, que promoveu alterações nas Leis nº 10.637/2002 e 10.833/2003, que disciplinam a tributação do PIS e da COFINS, respectivamente.

As alterações promovidas pela referida Medida Provisória, tem o condão de regulamentar a incidência do PIS e da COFINS sobre os valores do ICMS incidentes sobre as operações de compra e venda.

Dessa forma, foi confirmada a alteração no tocante ao crédito do PIS e COFINS sobre o ICMS, prevista nas Leis nº 10.637/2002 e 10.833/2003, e que passou a vigorar em 1º de maio de 2023. Ou seja, se tornou obrigatória a exclusão da base de cálculo do PIS e da COFINS os valores do ICMS destacados pelos fornecedores das mercadorias. Esta norma somente se aplica aos contribuintes optantes do sistema não cumulativo destas contribuições.

Assim, na forma da legislação ora comentada, a partir de 1º de maio de 2023, ao calcular os valores de crédito do PIS e da COFINS, os contribuintes deverão excluir da base de cálculo das contribuições o valor do ICMS destacado nos documentos fiscais de aquisição.

Conteúdo fornecido por Buffon & Furlan Advogados, assessoria jurídica tributária do SINDIMETAL RS.

Compartilhe nas redes sociais!

- Postado em: 13 junho de 2023